Welcher Hebesatz wird für mein Grundstück ab dem Jahr 2025 angewandt?

| Grundsteuer A (Land- und Forstwirtschaft) | 350 % |

| Grundsteuer B für Wohngrundstücke | 535 % |

| Grundsteuer B für Nichtwohngrundstücke und unbebaute Grundstücke | 976 % |

Ist mein Grundstück ein Wohngrundstück oder ein Nichtwohngrundstück?

| Wohngrundstücke |

- Einfamilienhaus

- Zweifamilienhaus

- Wohnungseigentum

- Mietwohngrundstücke

|

| Nichtwohngrundstücke und unbebaute Grundstücke |

- Teileigentum

- Geschäftsgrundstücke

- Sonstig bebaute Grundstücke

- Unbebaute Grundstücke

- Gemischtgenutzte Grundstücke

|

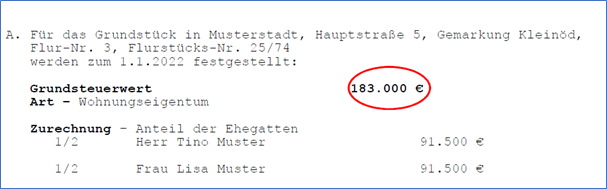

Wo finde ich die Grundstücksart?

Die Grundstücksart ihres Grundstücks können Sie dem Grundsteuerwertbescheid und dem Grundsteuermessbetragsbescheid des Finanzamtes entnehmen. Auf dem Grundsteuerbescheid wird die vom Finanzamt festgelegte Grundstücksart unter „A: Steuerpflichtiger/Steuergegenstand“ ausgewiesen.

Wer legt die Grundstücksart fest?

Die Grundstücksart haben Sie gegenüber dem Finanzamt erklärt. Daraufhin erhalten Sie den Grundsteuerwertbescheid und den Grundsteuermessbescheid des Finanzamtes mit der Festlegung der Grundstücksart.

Was kann ich machen, wenn ich finde, dass mein Grundstück falsch bewertet wurde oder die Grundstücksart nicht korrekt ist?

Wenn Sie rechtliche Bedenken gegen die Bewertung Ihres Grundstückes (Grundsteuerwertbescheid) und/oder gegen den Grundsteuermessbescheid haben, müssen Sie gegen den/die Bescheid(e) Einspruch bei Ihrem Finanzamt einlegen. Insofern die Einspruchsfrist abgelaufen ist sollten Sie auch Kontakt mit dem Finanzamt unter der Telefonnummer 0340/2548-1222 aufnehmen.

Aus welchem Grund gibt es ab dem Jahr 2025 unterschiedliche Hebesätze für die Grundsteuer B?

Die Unterteilung der Hebesätze für die Grundsteuer B erfolgte auf Grundlage des Grundsteuerhebesatzgesetzes Sachsen-Anhalt vom 1. November 2024. Der Stadtrat hat diese neue Möglichkeit genutzt, differenzierte Hebesätze festzulegen, um die Wohnraumnutzung stärker zu fördern und die Bewertungsunterschiede zwischen Wohn- und Nichtwohngrundstücken zu reduzieren.

Wieso steigen die Hebesätze für die Grundsteuer B ab 2025?

Damit soll das Grundsteueraufkommen der Stadt Dessau-Roßlau des Jahres 2024 auch in den folgenden Jahren erreicht werden. Die Aufkommensneutralität betrachtet die Gesamtheit. Dabei kann es bei einzelnen Grundstücken zu Verschiebungen in die eine aber auch in die andere Richtung kommen.

Muss ich die Grundsteuer zahlen auch wenn ich in Widerspruch gegangen bin?

Die Einlegung eines Rechtsbehelfs befreit nicht von der fristgemäßen Zahlung.

Was passiert, wenn mein Einspruch beim Finanzamt gegen den Grundsteuerwert- oder Grundsteuermessbescheid noch nicht bearbeitet wurde und ich den Grundsteuerbescheid erhalten habe?

Zuerst gilt, dass die Einlegung eines Rechtsbehelfs nicht von der fristgemäßen Zahlung befreit. Grundsätzlich bleiben Sie an die Bescheide des Finanzamtes gebunden und somit auch an den Grundsteuerbescheid. Sollte Ihnen vom Finanzamt eine Aussetzung der Vollziehung gewährt worden sein gilt diese auch für den Folgebescheid, somit den Grundsteuerbescheid.

Sollte Ihr Grundsteuermessbescheid im Nachgang vom Finanzamt geändert werden, erfolgt die Änderung des Folgebescheids – Grundsteuerbescheid – von Amts wegen. Gegebenenfalls zu viel geleistete Zahlungen werden zurückerstattet.

Wie lege ich einen zulässigen Widerspruch ein?

Ein zulässiger Widerspruch bedarf der Unterschrift des Widerspruchführers. Eine einfache E-Mail oder ein Anruf sind entsprechend nicht zulässig. Die Einlegung eines zulässigen Widerspruchs ist somit auf dem Postweg, per E-Mail mit Anhang (unterschriebenes Dokument) sowie an Amtsstelle zur Niederschrift möglich. Widerspruch kann innerhalb eines Monats nach Bekanntgabe des Bescheides erhoben werden.

Gern stehen wir Ihnen für Ihre Rückfragen persönlich zu den Sprechzeiten

Dienstag von 08.00 – 12.00 Uhr und 13.30 – 17.30 Uhr sowie

am Donnerstag von 08.00 – 12.00 Uhr und 13.30 – 16.00 Uhr und

telefonisch unter der Telefonnummer 0340/204-2222 zur Verfügung.

Im Übrigen informiert der SGSA (Städte- und Gemeindebund des Landes Sachsen-Anhalt) über die wichtigen Fragen und Antworten zur neuen Grundsteuer ab 2025.

Ich habe mein Grundstück verkauft. Trotzdem habe ich einen Grundsteuerbescheid der Stadt erhalten. Wie verhalte ich mich jetzt?

Wir bitten Sie zu beachten, dass die Grundsteuer eine Jahressteuer ist, d.h. derjenige, der am 01.01. eines Jahres wirtschaftlicher Eigentümer ist, bleibt auch für das gesamte Jahr grundsteuerpflichtig. Üblicherweise ändert sich das wirtschaftliche Eigentum mit dem Übergang von Nutzen und Lasten. Dieser Übergang kann im Kaufvertrag direkt fixiert oder mit besonderen Bedingungen verknüpft werden (z.B. Zahlung des Kaufpreises).

Beispiel:

Ein Notarvertrag vom 20.11.2024 beinhaltet den Übergang von Nutzen und Lasten mit Kaufpreiszahlung. Die Kaufpreiszahlung erfolgt am 20.01.2025. Daraus folgt, dass grundsätzlich der bisherige Eigentümer für das Jahr 2025 grundsteuerpflichtig bleibt. In diesen Fällen besteht (sofern erforderlich) nur die Möglichkeit einer privatrechtlichen Vereinbarung zwischen Veräußerer und Erwerber.

Sollte Ihnen bereits die Aufhebung des Grundsteuermessbetrages vom Finanzamt vorliegen, ist die Abteilung Steuern und Gebühren bemüht, diese bereits vom Finanzamt fixierten Eigentümerwechsel schnellstmöglich zu bearbeiten. Grundsätzlich erfolgt die Bearbeitung von Amts wegen. Bitte informieren Sie uns in diesen Fällen.

Aufgrund des erhöhten Aufkommens, aber auch der Bearbeitungsfristen beim Finanzamt ist davon auszugehen, dass eine vollständige Bearbeitung aller Eigentümerwechsel bis zur ersten Fälligkeit am 15.02.2025 nicht umgesetzt werden kann. Für diesen Fall weisen wir darauf hin, dass Sie an den Ihnen vorliegenden Grundsteuerbescheid gebunden bleiben, bis ein geänderter Grundsteuerbescheid ergeht. Auch ein Widerspruch entbindet nicht von der Zahlungspflicht.

Bei Umsetzung der Eigentümerumschreibung nach der ersten Fälligkeit am 15.02.2025 erhalten Sie zu viel geleistete Zahlungen zurück. Bei Nichtzahlung weisen wir daraufhin, dass Mahngebühren und Säumniszuschläge entstehen können.

Ich habe meine Grundsteuer mit der meines Nachbarn verglichen. Wie kann es sein, dass dieser viel weniger zahlt?

Hier handelt es sich um eine rein bewertungsrechtliche Angelegenheit (Festsetzung der Grundsteuerwerte bzw. Grundsteuermessbeträge). Die Grundlage für die Erhebung der Grundsteuer bildet der durch das Finanzamt festgesetzte Grundsteuermessbetrag. Der Grundsteuermessbetrag basiert auf dem vom Finanzamt festgelegten Grundsteuerwert.

Wir weisen darauf hin, dass die Bewertung des Finanzamtes grundsätzlich entsprechend Ihrer Angaben in der Grundsteuerwerterklärung erfolgte. Fragen hierzu kann Ihnen ausschließlich das Finanzamt (Tel.0340-2548-1222) beantworten.

Früher hatte ich ein SEPA-Lastschriftmandat für die Grundsteuer bei der Stadt hinterlegt. Ist dieses noch vorhanden?

Grundsätzlich bleiben vorhandene SEPA-Lastschriftmandate bestehen. Aufgrund der systemtechnischen Umstellung konnten aufgrund der verschiedenen Grundstücksarten sowie bei geänderten Steuerpflichtigen nicht alle SEPA-Lastschriftmandate übernommen werden. Dies ist insbesondere bei der Grundstücksart „sonstig bebautes Grundstück“ der Fall.

Sie ersehen auf dem Ihnen vorliegenden Bescheid ob ein SEPA-Lastschriftmandat besteht unter:

C: Zahlung / Fälligkeit

Die Forderungen werden als SEPA-Lastschrift unter der Mandatsnummer: MXXXXXXXXXXX mit der Gläubiger-ID: DEXXXXXXXXXXXXXXXX vom Konto IBAN: XXXXXXXXXXXXXXXXXXXXXX (BIC: XXXXXXXXX) zu den angegebenen Fälligkeiten eingezogen.

Diese Bankverbindung wird auch für Erstattungen verwendet.

Wenn der Lastschrift-Einzug nicht auf dem Grundsteuerbescheid vermerkt ist, erfolgt keine automatische Abbuchung und die Zahlung ist durch Sie fristgemäß zu den angegebenen Fälligkeiten zu leisten. Die Erteilung eines neuen SEPA-Lastschriftmandats können Sie wie folgt vornehmen: Hierzu finden Sie auf der Internetseite der Stadt Dessau-Roßlau das „Digitale Rathaus“.

Unter dem Punkt Online-Dienste im Bereich Steuern & Abgaben können Sie online SEPA-Lastschriftmandate erteilen und widerrufen. (Hierfür ist die Bund-ID notwendig)

Weiterhin besteht auch die Möglichkeit, auf der Internetseite der Stadt Dessau-Roßlau unter dem Punkt Formulare, das Formular auszufüllen und postalisch an die Stadt Dessau-Roßlau, Amt für Stadtfinanzen, Stadtkasse, Postfach 1425, 06813 Dessau-Roßlau zu senden oder per Fax: (0340) 204-2692925 oder per E-Mail stadtkasse@dessau-rosslau.de direkt an die Mitarbeiter der Stadtkasse.

Ein auf dem Grundsteuerbescheid ausgewiesener Steuerpflichtiger ist verstorben. Muss ich das melden?

Wir sind Ihnen dankbar, wenn Sie uns sowie das Finanzamt darüber informieren und soweit möglich eine Kopie vorhandener Erbnachweise beifügen.

Ich habe einen neuen Grundsteuerbescheid mit der Grundstücksart „unbebautes Grundstück“ erhalten. Das Grundstück ist aber schon seit einiger Zeit bebaut. Wie kann das sein?

Die Bewertung der Grundstücke erfolgte durch das Finanzamt zum Stichtag 01.01.2022. Sollten Sie zwischenzeitlich das Grundstück bebaut haben und Ihnen liegt bereits der Grundsteuermessbescheid des Finanzamtes mit der aktuellen Grundstücksart vor, ergeht demnächst ein geänderter Grundsteuerbescheid.

Die Abteilung Steuern und Gebühren ist bemüht, die Änderungen, die vom Finanzamt bereits vollzogen wurden, schnellstmöglich zu bearbeiten. Die Bearbeitung erfolgt von Amts wegen. Bitte informieren Sie uns in diesen Fällen.

Sollte die Bearbeitung bis zur Fälligkeit 15.02.2025 aufgrund des erhöhten Aufkommens noch nicht umgesetzt sein, weisen wir daraufhin, dass Sie an den Ihnen vorliegenden Grundsteuerbescheid gebunden bleiben, bis ein geänderter Grundsteuerbescheid ergeht. Auch ein Widerspruch entbindet nicht von der Zahlungspflicht.

Liegt Ihnen dazu bisher kein geänderter Grundsteuermessbescheid des Finanzamtes vor, kann die Stadt diese Änderung auch nicht vollziehen. In diesem Fall wenden Sie sich bitte an das Finanzamt (Tel. 0340 2548-1222), sofern noch nicht geschehen.